临近年底,很多人都很关心今年的年终奖有多少,不过,一年的收入越高,也就意味着要缴纳的个税越多。

一些人其实并不清楚自己有没有多缴或者少缴?12月14日,国家税务总局发布了一份《征求意见稿》,将从明年3月启动个人所得税综合所得汇算清缴。

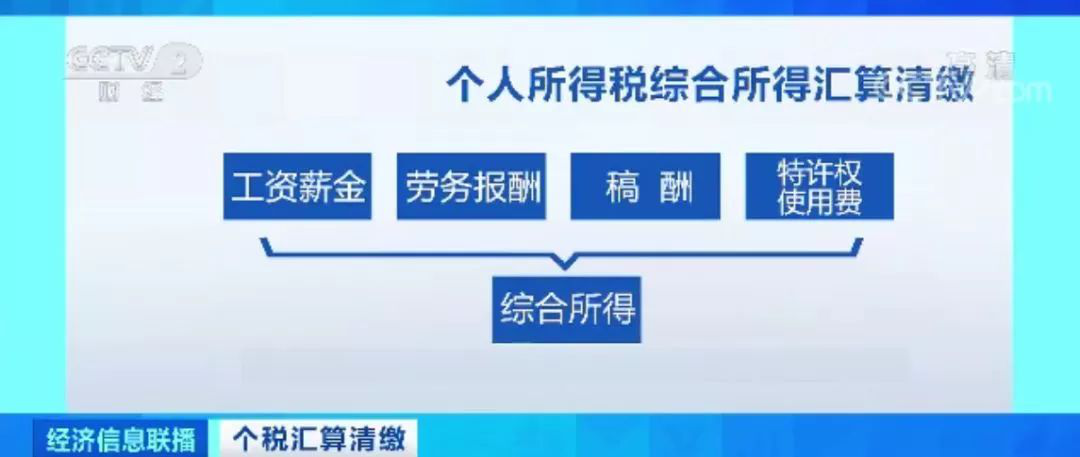

就是要将你的工资薪金、劳务报酬等四项收入合并起来,来计算全年应纳个人所得税。

简单说就是按年算账、多退少补。

什么是汇算清缴?

根据新《个人所得税法》,居民个人取得的工资薪金、劳务报酬、稿酬、特许权使用费等四项所得,称之为综合所得。

根据综合所得和各项扣除,可以计算出居民个人年度应纳税额,应纳税额减去已预缴税额,来确定居民个人年度应退或应补缴的税额,就是个人所得税年度汇算。

具体计算公式如下:

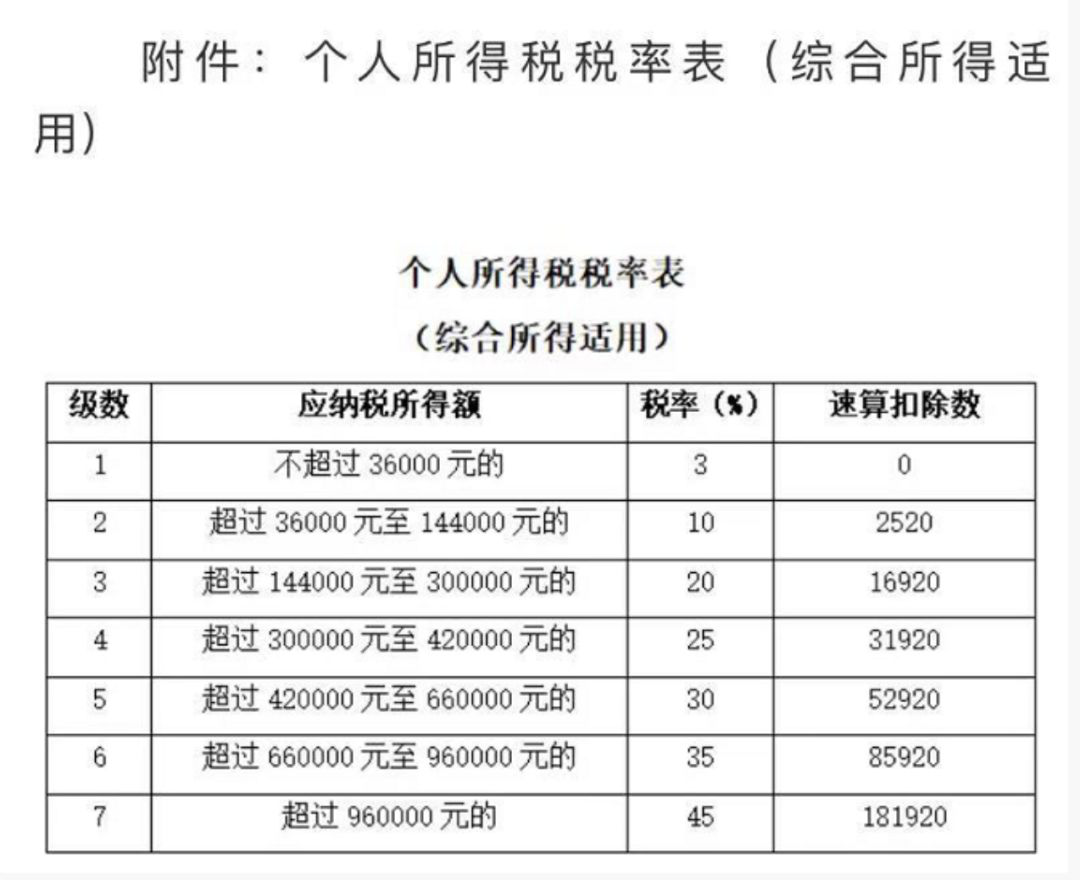

2019年度汇算应退或应补税额=[(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除)×适用税率-速算扣除数]-2019年已预缴税额

年收入不超过12万元 无需办理年度汇算

《征求意见稿》明确:纳税人2019年度已预缴税额大于年度应纳税额且申请退税的;以及综合所得收入超过12万元且需要补税金额在400元以上的,有必要向税务机关进行税收申报并办理年度汇算。

Q1:哪些人不需要办理年度汇算? A:主要分为两类:

一是预缴税额与年度应纳税额一致或不申请年度汇算退税的。举个例子,上班族王先生全年固定一处工资、薪金所得,享有一项“赡养老人”专项附加扣除,并在每个月都进行了税前扣除,那么,王先生每月预缴税额累计起来,与年度终了计算的应纳税额完全一致,就不需要退税或补税,无需办理年度汇算。 第二类情况,是预缴税额与年度应纳税额出现不一致,从原则上来说,都需要办理年度汇算,但是,为了减轻纳税人负担,国务院专门明确了对部分中低收入纳税人免除年度汇算补税义务的政策:纳税人只要综合所得年收入不超过12万元,则不论补税金额多少,均不需办理年度汇算;纳税人只要补税金额不超过400元,则不论综合所得年收入的高低,均不需办理年度汇算。 计算方法为:

2019年度汇算应退或应补税额=[(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除)×适用税率-速算扣除数]-2019年已预缴税额。

个税综合所得汇算 究竟如何算?

根据税务部门的安排,纳税人可以通过网上自行办理综合所得汇算,也可以通过取得工资薪金的单位或代理机构办理,不过大家都很想知道,个税多退少补的这笔账,究竟该怎么算?

2019年,北京工作的王先生,每月取得税前工资薪金收入2万元,全年合计24万元。王先生就职的公司为他足额缴纳社保和住房公积金,按照这样的方法,到12月底, 王先生预缴了10152元。在工资之外,王先生还从 另一家公司取得了5次兼职劳务报酬收入,每次5000元,这部分收入同样预缴税款,5次共预缴税款4000元。

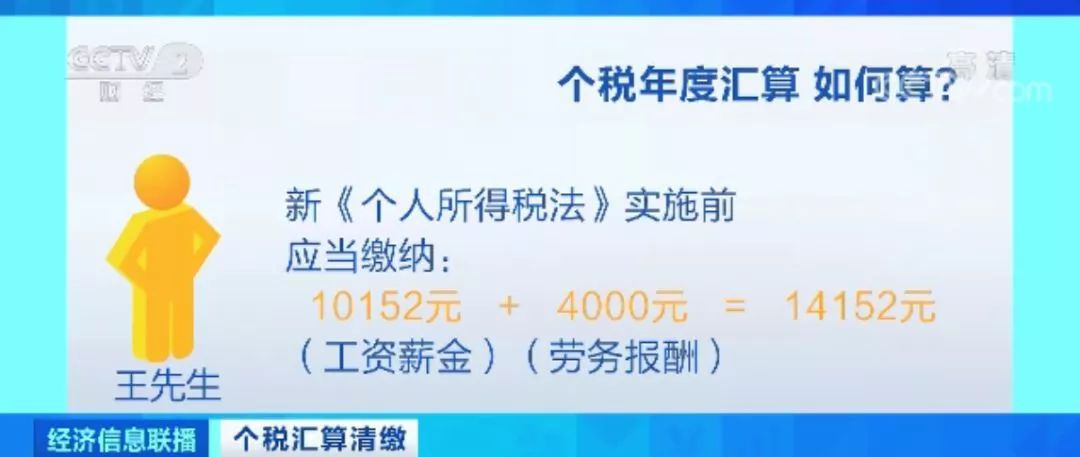

在过去,王先生的工资薪金和劳务报酬分开缴纳个税,10152元和4000元是王先生工资薪金、劳务报酬所得,分别缴纳的个税。

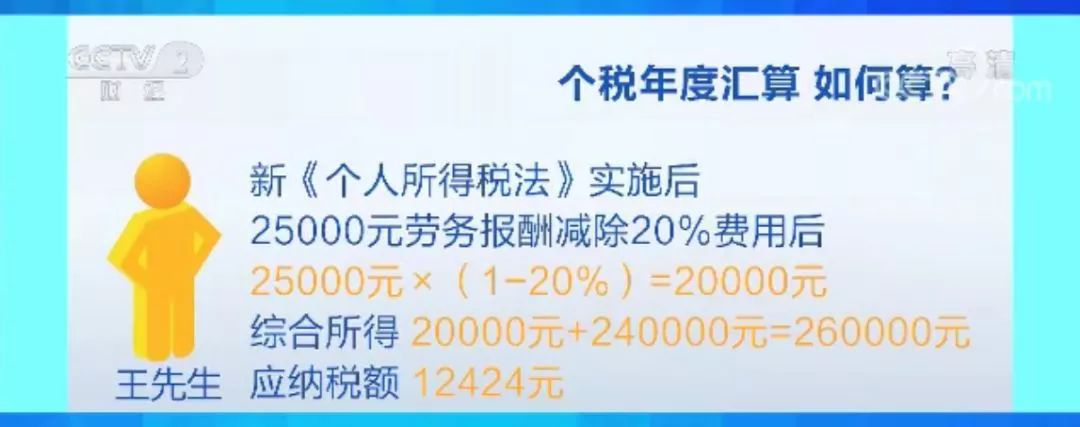

新的《个人所得税法》实施之后,王先生2019年度取得的工资薪金、劳务报酬、稿酬和特许权使用费这四项所得就需要合并计税。

按照规定,王先生2.5万元的劳务报酬收入减除20%的费用后,与24万的工资薪金收入加总,综合所得收入额为26万元。在减除各项扣除之后,按年计算,王先生的应纳税额为12424元。

王先生在领取工资薪金和劳务报酬时,已经分别预缴了10152元和4000元税款, 合计预缴1415 2元元税款, 因此可以向税务部门申请退还1728元的税款。

Q2:哪些人要办理年度汇算? A:平时多预缴了个人所得税,需要申请退税的纳税人,无论收入高低,无论退税额多少,纳税人都可以申请退税。 比如:

1、2019年度综合所得年收入额不足6万元,但平时预缴过个人所得税的;如,某纳税人1月领取工资1万元、个人缴付“三险一金”2000元,假设没有专项附加扣除,预缴个税90元;其他月份每月工资4000元,无须预缴个税。全年看,因纳税人年收入额不足6万元无须缴税,因此预缴的90元税款可以申请退还。 2、2019年度有符合享受条件的专项附加扣除,但有的纳税人由于工作繁忙,可享受的税前扣除项目在平时没来得及享受的; 3、因年中就业、退职或者部分月份没有收入等原因,减除费用6万元、“三险一金”等专项扣除、六项专项附加扣除、企业(职业)年金以及商业健康保险、税收递延型养老保险等扣除不充分的; 4、没有任职受雇单位,仅取得劳务报酬、稿酬、特许权使用费所得,需要通过年度汇算办理各种税前扣除的; 5、纳税人取得劳务报酬、稿酬、特许权使用费所得,年度中间适用的预扣预缴率高于全年综合所得年适用税率的;如,某纳税人每月固定一处取得劳务报酬1万元,适用20%预扣率后预缴个税1600元,全年19200元;全年算账,全年劳务报酬12万元,减除6万元费用(不考虑其他扣除)后,适用10%的综合所得税率,全年应纳税款1080元。因此,可申请18120元退税。

Q3:不清楚自己的全年收入,具体补多少或者退多少,该怎么办?

A:不用担心,纳税人通过网上税务局(包括个人所得税手机APP、网页端),税务机关将根据一定规则为纳税人提供申报表预填服务,如果纳税人对预填的结果没有异议,系统就会自动计算出应补或应退税款,纳税人就能知道自己是否符合豁免政策要求了。

Q4:如果我要退税,应该怎么办理?需要去税务局吗?

A:纳税人可通过网上税务局(免费下载注册个人所得税手机APP或登录注册网上税务局WEB端)办理年度汇算; 此外,纳税人可以自已办、单位办、请人办; 1、自己办。税务机关将推出系列优化服务措施,加大年度汇算的政策解读和操作辅导力度,分类编制办税指引,通俗解释政策口径、专业术语和操作流程,通过个人所得税手机APP、网页端、12366自然人专线等渠道提供涉税资讯,解决办理年度汇算中的疑难问题,帮助纳税人顺利完成年度汇算。 2、单位办。纳税人可以通过取得工资薪金或连续性取得劳务报酬所得(如保险营销员或证券经纪人)的扣缴义务人代为办理。纳税人如果通过扣缴义务人办理年度汇算的,应当将本单位以外的2019年度全部综合所得收入、扣除、享受税收优惠等信息资料如实提供给扣缴义务人,并对其真实性、准确性、完整性负责。 3、请人办。纳税人可根据自身情况,自主委托涉税专业服务机构或其他单位、个人代为办理年度汇算。

m.shandongbangmang.b2b168.com